Dispositif Denormandie ou statut LMNP : quel régime fiscal choisir pour investir en 2025 ?

Article rédigé le 25/04/25

Investir dans l'immobilier locatif en France offre diverses opportunités patrimoniales et fiscales, notamment à travers le Dispositif Denormandie et le statut de Loueur en Meublé Non Professionnel (LMNP). Ces deux mécanismes permettent d’investir dans l’immobilier ancien et de bénéficier d'avantages fiscaux significatifs tout en contribuant au développement du parc immobilier locatif.

Sommaire

Qu’est-ce que le Dispositif Denormandie et quels sont ses avantages ?

Le Dispositif Denormandie, instauré en 2019 et prolongé jusqu'au 31 décembre 2027, vise à encourager la rénovation de logements anciens situés dans des centres-villes en difficulté. Il offre une réduction d'impôt aux particuliers qui acquièrent un bien immobilier ancien à rénover dans certaines communes éligibles et le mettent en location.

Conditions d'éligibilité :

- Localisation : Le bien doit être situé dans l'une des communes éligibles, engagées dans des opérations de revitalisation du territoire ou bénéficiaires du programme “ Action Cœur de Ville ".

- Travaux : Les travaux de rénovation doivent représenter au moins 25 % du coût total de l'opération (prix d'achat du bien + coût des travaux). Ces travaux doivent améliorer la performance énergétique du logement ou concerner des aspects tels que la modernisation, l'assainissement ou l'aménagement de surfaces habitables.

- Engagement locatif : Le propriétaire doit s'engager à louer le bien nu (non meublé) en tant que résidence principale pendant une durée minimale de 6, 9 ou 12 ans.

- Plafonds de loyer et de ressources des locataires : Les loyers et les revenus des locataires sont soumis à des plafonds fixés par l'État, variables selon la zone géographique.

Avantages fiscaux

La réduction d'impôt accordée dans le cadre du dispositif Denormandie est calculée sur le montant total de l'investissement, incluant le prix d'achat du bien et le coût des travaux, dans la limite de 300 000 € par an. Le taux de réduction varie en fonction de la durée de l'engagement locatif :

- 12 % pour un engagement de 6 ans.

- 18 % pour un engagement de 9 ans.

- 21 % pour un engagement de 12 ans.

Exemple :

- D achète un appartement ancien à rénover dans une commune éligible pour 150 000 € et prévoit 50 000 € de travaux, soit un investissement total de 200 000 €. Il s'engage à louer le bien pendant 12 ans.

Calcul de la réduction d'impôt :

- Montant total de l'investissement : 200 000 €.

- Taux de réduction pour 12 ans : 21 %.

- Montant de la réduction d'impôt : 200 000 € x 21 % = 42 000 €, soit 3 500 € par an pendant 12 ans.

Ainsi, M. Dupont bénéficiera d'une réduction d'impôt annuelle de 3 500 € pendant 12 ans, tout en percevant des loyers soumis aux plafonds en vigueur.

Vous avez une question ? N'hésitez pas , prenez RDV avec nos experts !

Qu’est-ce que le statut LMNP et comment fonctionne-t-il fiscalement ?

Le Loueur en Meublé Non Professionnel (LMNP) est un statut fiscal permettant de louer un bien meublé tout en bénéficiant d’un régime fiscal attractif. Contrairement au Denormandie, le LMNP n’impose ni obligation de travaux ni restriction géographique.

Conditions d'éligibilité :

- Type de bien : Neuf ou ancien, mais obligatoirement meublé selon les critères légaux.-

- Plafond de revenus : Les recettes locatives doivent être inférieures à 23 000 € par an ou représenter moins de 50 % des revenus du foyer fiscal. Encore faux :) A modifier

- Régime fiscal : Le propriétaire peut opter pour :

- Le régime micro-BIC (abattement de 50 % sur les loyers perçus).

- Le régime réel (déduction des charges + amortissement du bien).

Avantages fiscaux du LMNP

- L’investisseur bénéficie d’un abattement forfaitaire de 50 % sur ses revenus locatifs (pas de justificatifs à fournir).

- Idéal pour les petits investisseurs avec moins de 70 000 € de loyers annuels.

- Déduction des charges réelles (intérêts d’emprunt, frais de gestion, assurances, etc.).

- Amortissement du bien et du mobilier, réduisant le revenu imposable et donc l’impôt à payer.

- Possibilité d’effacer presque totalement l’imposition sur les loyers perçus.

Exemple:

Situation : Mme M achète un studio meublé à Lyon pour 180 000 € et le met en location pour 750 €/mois.

Elle choisit le régime réel pour optimiser sa fiscalité.

Revenus locatifs annuels : 750 € x 12 = 9 000 €

Charges déductibles (intérêts d’emprunt, gestion, entretien) : 4 000 €

Amortissement du bien et des meubles : 5 000 €

Résultat fiscal : 9 000 € - (4 000 € + 5 000 €) = 0 € imposable

- Mme M ne paie aucun impôt sur ses loyers grâce à l’amortissement et aux charges déductibles !

Faites une simulation gratuite et découvrez quel régime fiscal est le plus avantageux pour vous !

Quel régime fiscal immobilier choisir selon votre profil investisseur ?

Dispositif Denormandie : pour qui ?

✔ Vous souhaitez une réduction d’impôt immédiate.

✔ Vous êtes prêt à gérer des travaux de rénovation.

✔ Vous êtes dans une zone éligible avec un bon potentiel locatif.

*Idéal si vous cherchez à investir dans l’ancien avec des avantages fiscaux immédiats.

LMNP : pour qui ?

✔ Vous voulez une rentabilité locative élevée.

✔ Vous recherchez une liberté totale dans la fixation des loyers et la sélection des locataires.

✔ Vous souhaitez optimiser votre fiscalité avec l’amortissement.

*Idéal pour ceux qui veulent une rentabilité locative immédiate avec une gestion optimisée.

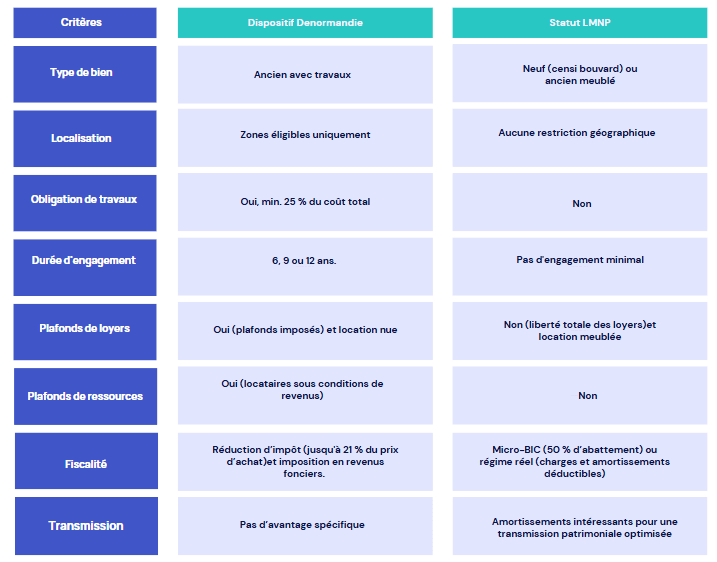

Tableau comparatif entre Denormandie et LMNP

FAQ

Quelle est la différence principale entre le dispositif Denormandie et le LMNP ?

Le Denormandie offre une réduction d’impôt immédiate sur le revenu en échange d’un engagement locatif et de travaux en location nue, tandis que le LMNP permet une optimisation fiscale des revenus locatifs via l’amortissement du bien et la déduction des charges au régime réel, sans obligation de localisation ni de travaux.

Peut-on cumuler Denormandie et LMNP ?

Non. Le Denormandie s’applique uniquement à la location nue (non meublée), tandis que le LMNP concerne la location meublée. Ces deux régimes ne sont pas cumulables sur un même bien. En revanche, le LMNP peut être utilisé à la fin de la période d’engagement du dispositif Denormandie.

Quel régime fiscal permet la plus grande liberté dans la gestion locative ?

Le LMNP : vous fixez librement le loyer, votre emplacement, choisissez vos locataires sans plafond de ressources, et vous n’avez aucune durée d’engagement obligatoire. La seule contrainte est de meubler votre logement.

Dans quels cas le Denormandie est-il plus avantageux que le LMNP ?

Si vous souhaitez réduire immédiatement vos impôts sur le revenu, que vous êtes prêt à gérer des travaux de rénovation et que le bien est situé dans une commune éligible, alors le Denormandie peut être plus adapté. Le LMNP offre uniquement une imposition plus faible sur les loyers encaissés.

Quels sont les avantages fiscaux du LMNP au régime réel ?

Le régime réel du LMNP permet de déduire toutes les charges (intérêts d’emprunt, assurances, gestion…) et surtout d’amortir le bien immobilier, ce qui peut effacer l’imposition sur les loyers pendant plusieurs années.

Quel est le meilleur régime pour un investissement patrimonial à long terme ?

Le LMNP au réel est souvent recommandé pour la transmission de patrimoine, car l’amortissement réduit l’imposition et permet d’optimiser la succession, surtout si le bien est conservé plusieurs années.

Pour faire les bons choix, il est vivement conseillé de vous faire accompagner par un expert en fiscalité immobilière, fini le casse tête de la fiscalité et place à l'optimisation de votre situation personnelle et patrimoniale

Prenez rendez-vous avec nos experts Qlower

.avif)